Berater im Fokus

01

Nov.

Berater im Fokus

Category : Unkategorisiert / by Aline Hug

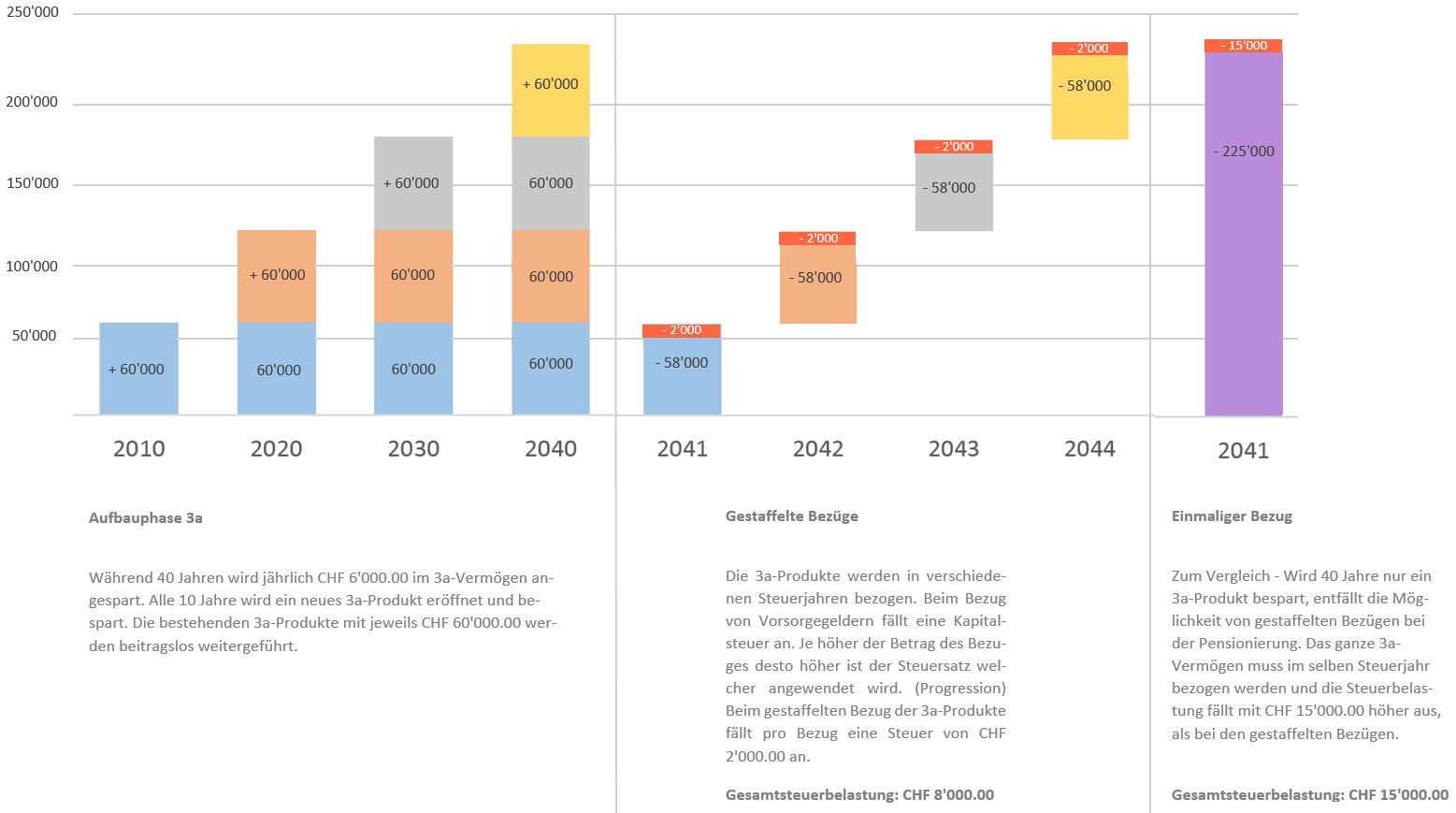

Einlagen in die Säule 3a können in der jährlichen Steuererklärung als Abzug geltend gemacht werden. Dies reduziert Ihre Einkommenssteuerbelastung. Beim Bezug der Vorsorgegelder muss eine Kapitalsteuer entrichtet werden. Wie Sie diese Besteuerung möglichst gering halten können, erfahren Sie im aktuellen „Berater im Fokus“.

Geschätzte Leserinnen und Leser

Die Kapitalsteuer (Sonderveranlagung Vorsorge) fällt beim Bezug von Säule 3a-Kapital an und wird progressiv besteuert. Das heisst, der prozentuale Steuersatz steigt mit steigendem Vorsorgekapital.

Damit der Steuersatz möglichst gering ausfällt, empfiehlt es sich, das Vorsorgevermögen auf mehrere 3a-Produkte zu verteilen und das Vermögen im Alter gestaffelt zu beziehen. Wussten Sie, dass Sie mehrere Vorsorgeprodukte bei der gleichen Vorsorgestiftung eröffnen können?

Der frühestmöglicher Bezug von Säule 3a-Guthaben ist fünf Jahre vor Erreichen des ordentlichen Pensionsalters. Wer also mehrere 3a-Produkte besitzt, kann bis zur Pensionierung in verschiedenen Steuerjahren die einzelnen 3a-Produkte separat auflösen und profitiert dabei von einer Steuererleichterung.

Als Beispiel dient die folgende Grafik. Wir gehen bei diesem Beispiel davon aus, dass während 40 Jahren jährlich CHF 6’000 als 3a-Beitrag geleistet werden. Es macht Sinn sich frühzeitig mit der Eröffnung und Besparung mehrerer 3a-Produkten zu befassen, damit beim Bezug eine Staffelung erfolgen kann.

(Angaben zur Steuerberechnung: Wohnort Stadt Bern, reduzierter Tarif für verheiratete, Steuerjahr 2018, Zahlen gerundet)

Damit eine Staffelung der Vorsorgebezüge möglich wird, beschäftigen Sie sich frühzeitig mit der Eröffnung mehrer Vorsorgeprodukte.

Haben Sie Fragen? Wir beraten Sie gerne!

Freundliche Grüsse

Christian Zumstein

Tel. 031 399 31 11